Jeżeli rata Twojego kredytu hipotecznego, jak również jej koszt całkowity, sprawia, że czujesz ciągły niepokój lub nie zgadzasz się z drastycznym wzrostem swojej raty za dom lub za mieszkanie – skontaktuj się z Omega Kancelarie Prawne.

Mamy kilka opcji w zależności od tego, na jakich warunkach oraz w którym roku był zaciągnięty kredyt. Ukazują się trzy różne możliwości:

Skontaktuj się z nami, a my skutecznie rozwiążemy Twój problem!

Dzięki wieloletniemu doświadczeniu Naszych prawników oraz fachowej wiedzy zdobywanej przez lata istnienia Kancelarii OMEGA, gwarantujemy najwyższą jakość świadczonych usług prawnych.

NASZA KANCELARIA NA PIEDESTALE STAWIA KLIENTA ORAZ WASZĄ SATYSFAKCJĘ Z KAŻDEJ WYGRANEJ SPRAWY.

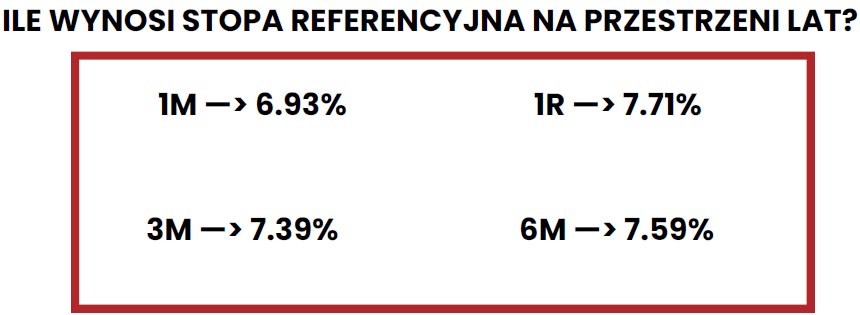

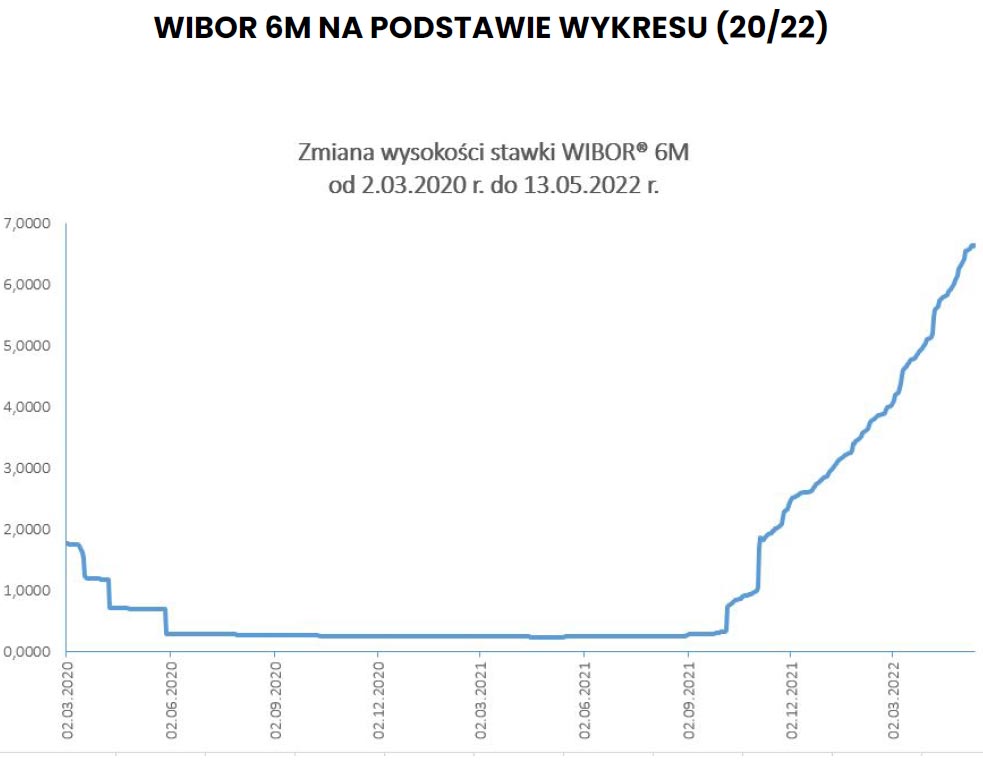

Stawka WIBOR określa koszt, w którym banki wzajemnie pożyczają sobie pieniądze. Określany jest jako średnia arytmetyczna oprocentowania w największych bankach. Inaczej pisząc, jest to wartość po jakiej banki gotowe byłyby złożyć u siebie depozyt- pożyczyć sobie pieniądze. Dla większości z nas pojęcie WIBOR jest całkowicie obce. Definicja tego wskaźnika pojawi się jedynie wtedy, gdy porównujesz ze sobą oferty kredytów i pożyczek wyrażonych w złotówkach.

WIBOR to akronim pojęcia Warsaw Interbank Offered Rate, oznaczającego wysokość oprocentowania pożyczek na krajowym rynku międzybankowym. Innymi słowy, można powiedzieć, że jest to stopa oprocentowania brana pod uwagę podczas udzielania takiego zobowiązania przez jeden bank innej instytucji bankowej.

Powinieneś wiedzieć również, że WIBOR w Polsce jest obliczany jako średnia arytmetyczna wielkości oprocentowania w największych bankach, ale przy jej obliczaniu odrzucane są wartości skrajne – najniższa i najwyższa.

W wyjaśnieniu powyżej wspomniane jest, iż banki w ujęciu modelowym udzielają sobie wzajemnie pożyczek na określany czas. Przykładowo, WIBOR 6M jest to średnia stopa oprocentowania po jakiej banki są w stanie pożyczyć sobie środki na okres trzech miesięcy.

W problemie problem z wyznaczaniem WIBOR’U wiąże się z tym, iż banki tego rodzaju transakcji nie dokonują. Nie ma, więc jakiejkolwiek bazy, w oparciu o którą można wyznaczyć wskaźnik WIBOR. Natomiast banki nie mają z tym faktem żadnego problemu, wobec czego jedynie deklarują po jakiej stawce oprocentowania są w stanie zawrzeć umowę pożyczki z innym bankiem. Nie ma to nic wspólnego z realną deklaracją gotowości do jej zawarcia. Nic nie stoi na przeszkodzie, aby banki doszły do wniosku, że gotowe są pożyczyć środki po dużo wyższym oprocentowaniu, w związku z czym będzie to miało jedynie wpływ na wysokość osiągniętego przez nie zysku z umów kredytów i pożyczek.

W modułowej sytuacji nie można pominąć, iż banki pożyczając środki finansowe pomiędzy sobą, również chcą zarobić na tej transakcji. WIBOR musi zawierać w sobie określoną marżę, a więc będzie uwzględniał zysk pożyczkodawcy. W momencie zawarcia umowy kredytowej zawieranej z konsumentem bank odgórnie narzuca mu określoną marżę. Pożyczkobiorca ponosi koszt zarówno z marży banku narzuconej uprzednio w umowie, jak i marży banku, którą ten chciałby zarobić pożyczając środki na rynku międzybankowym.

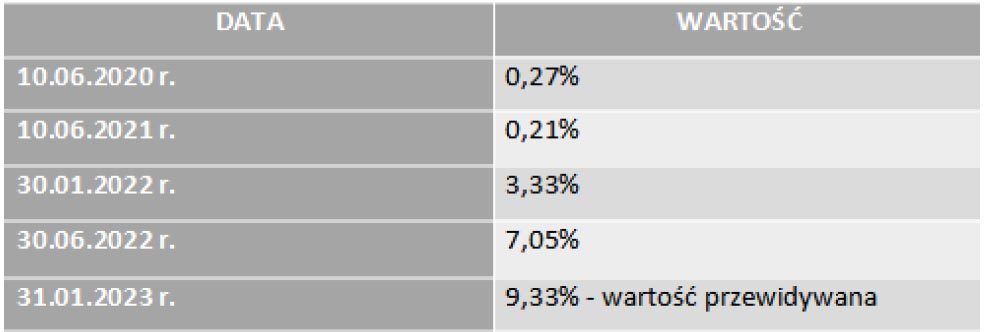

Banki nigdy nie tłumaczyły tych kwestii konsumentom, a wręcz przeciwnie pracownicy banków informowali klientów, że kredyt należy brać tylko w momencie, kiedy stawka WIBOR jest najniższa. Nie podawali jednak informacji kredytobiorcom o tym, że wspomniana powyżej stawka może drastycznie wzrosnąć. Co więcej sposób wyznaczania zdolności kredytowej nie uwzględniał późniejszego wzrostu stawki WIBOR. Ten fakt oznacza, że osoby, które w momencie ,,brania’’ pożyczki miały zdolność kredytową, mogą ją utracić w sytuacji wzrostu tego wskaźnika.

Banki cieszą się w społeczeństwie na tyle dużym zaufaniem, że większość kredytobiorców tylko powierzchownie zapoznaje się z treścią umowy. Są oni przekonani, że bank ich nie oszuka. Z tego powodu częstą sytuacją jest, że w umowach bankowych zawarte zostają postanowienia mające na celu zabezpieczenie instytucji, które nie do końca można uznać za zgodne z prawem, normami społecznymi czy dobrymi zwyczajami. Te zapisy to wspomniane powyżej klauzule abuzywne.

Umowę kredytową przygotowuje bank w formie tzw. wzorca umowy. Jest to umowa gotowa, stworzona przez bank bez negocjacji z konsumentem. Dodatkowo w przeważającej liczbie przypadków, gdy klient zgłasza zastrzeżenia do umowy, doradcy twierdzą, że umów z bankami zmienić się nie da. Potencjalny kredytobiorca ma więc do wyboru: albo zaciągnąć zobowiązanie w formie przedstawionej przez bank, albo zrezygnować z kredytu. Powyższe twierdzenia banku są oczywiście nieprawdą – każdą umowę można i powinno się negocjować. Bank działa w celach zarobkowych i stara się przede wszystkim zabezpieczyć własne interesy.

Jak wygląda rozliczenie z bankiem po stwierdzeniu nieważności umowy kredytowej:

Nieważność umowy kredytowej, stwierdzona przez Sąd, jest podstawą do wzajemnych rozliczeń obu stron. Jakie zobowiązania muszą spełnić obie strony? Bank jest zobowiązany do zwrócenia klientowi wszystkich wpłaconych przez niego środków (z tytułu np. prowizji za udzielenie kredytu czy odsetek). Kredytobiorca z kolei oddaje bankowi kwotę, jaką od niego pożyczył (bez prowizji, odsetek czy dodatkowych opłat). Co ważne, zgodnie z art. 320 kodeksu postępowania cywilnego, to świadczenie może zostać rozłożone na raty („W szczególnie uzasadnionych wypadkach sąd może w wyroku rozłożyć na raty zasądzone świadczenie, a w sprawach o wydanie nieruchomości lub o opróżnienie pomieszczenia – wyznaczyć odpowiedni termin do spełnienia tego świadczenia”.).

Sądy już niejednokrotnie wydały orzeczenie o wadliwości umowy kredytu złotówkowego, stwierdzając jej nieważność. Oto jedno z nich. Orzeczenie SN I ACa 343/21 w Katowicach z dnia 13.12.2021 r.:

,,Wyrokiem z 16 lutego 2021r. Sąd Okręgowy w Katowicach ustalił, że umowa kredytu na cele mieszkaniowe (…) nr (…), zawarta 5 marca 2008 r. pomiędzy (…) Bankiem SA w W. a powodami K. B. i R. B. jest nieważna’’.

,,Umowa zrodziła między stronami stosunek obligacyjny, którego nieodłączną cechą jest zgodna wola stron zarówno co do jej zawarcia, jak i postanowień, które muszą być jasne i zrozumiałe dla konsumenta, a zarazem nie mogą być rażąco sprzeczne z jego interesem. Zgodnie z zasadą swobody umów strony mogą dowolnie ukształtować stosunek umowny, przy czym granice swobody umów wyznacza art. 353 ( 1) k.c., który stanowi, że treść i cel stosunku umownego nie może sprzeciwiać się właściwości stosunku, ustawie ani zasadom współżycia społecznego. Z uwagi na status konsumencki powodów treść umowy nie może naruszać przepisów regulujących ochronę konsumenta…’’.

Niewątpliwie, wspomniana uprzednio umowa abuzywna, stosowna przez banki, jest mocnym argumentem jeśli chodzi o unieważnienie umowy kredytu, a co za tym idzie wygrywalności sporu.

Według orzecznictwa Trybunału Sprawiedliwości Unii Europejskiej, banki w momencie oferowania oprocentowania, opartym na stawce WIBOR są zobowiązane uprzednio poinformować konsumenta o podejmowanym ryzyku, iż w razie dużego wzrostu płacenie rat stanie się szczególnie trudne oraz uciążliwe do udźwignięcia. Jeżeli bank zaniedbał tego obowiązku, to wobec tej sytuacji – postanowienia o zmiennym oprocentowaniu mogą zostać uznane za niedozwolone, a umowa unieważniona.

Warte uwagi jest także, najnowsze orzeczenie Sądu na temat stóp podwyżki oprocentowania (WIBOR), a brzmi ono następująco:

W nawiązaniu do uzasadnienia Sąd niewątpliwe uznał, iż posiadaczka kredytu hipotecznego zaciągniętego w jednym z banków, nie została zrozumiale poinformowana o ryzyku wiążącym się z kredytem oprocentowanym na bazie WIBOR.

Wyrażając końcową opinię obowiązkiem każdego banku jest działanie spójne z prawem oraz moralnością. Jak można zauważyć żadne z tych dwóch istotnych elementów nie ma związku z prawdą. Banki oferują swoim klientom pożyczki gotówkowe, bazując tylko i wyłącznie na swoich korzyściach.

Podpisując umowę kredytu, KAŻDY kredytobiorca powinien zostać poinformowanym wyczerpująco oraz w zrozumiały dla niego sposób o istniejącym ryzyku wzrostu oprocentowania. Niestety, tak się nie dzieje. Klient podpisując umowę jest nieświadomy faktu, iż jego oprocentowanie zapisane w dokumencie, może ulec zmianie, a w konsekwencji – jego stan materialny drastycznie spada. W związku z czym pojawia się problem w płaceniu rat, gdyż informacja jaką posiadał to oprocentowanie zawarte w umowie o którym poinformował go bank, nie wspominając o istniejącym ryzyku, które na nim ciąży.

Nadszedł czas, aby zawalczyć o prawdę i zmienić system polskich banków.

OBOWIĄZKIEM, każdego banku jest działanie spójne z prawem oraz moralnością. Jak można zauważyć żadne z tych dwóch istotnych elementów nie ma związku z prawdą. Banki, oferują swoim klientom pożyczki gotówkowe, bazując tylko i wyłącznie na swoich korzyściach.

Podpisując umowę kredytu, KAŻDY kredytobiorca powinien zostać poinformowanym wyczerpująco oraz w zrozumiały dla niego sposób o istniejącym ryzyku wzrostu oprocentowania. Niestety, tak się nie dzieje.

Klient podpisując umowę jest nieświadomy faktu, iż jego oprocentowanie zapisane w umowie, może ulec zmianie, a w konsekwencji jego stan materialny drastycznie spada, co za tym idzie pojawia się problem w płaceniu rat, gdyż informacja jaką posiadał to oprocentowanie zawarte w umowie o którym poinformował go bank, nie wspominając o istniejącej ryzyku, które na nim ciąży.

JEŻELI JESTEŚ OSOBĄ, KTÓRA MIERZY SIĘ Z PROBLEMEM WIBOR’U, MOŻESZ ZAUFAĆ NASZYM SPECJALISTOM, KTÓRZY PODEJDĄ INDYWIDUALNIE DO SPRAWY, ZAPEWNIAJĄC MAKSYMALNĄ EFEKTOWNOŚĆ.

Naszym zdaniem nastał czas na walkę z bankami i przykładem frankowiczów rozpocząć walkę o zmianę wysokości rat. Nie musisz godzić się na wzrost do 100% raty kredytu. Proces sądowy, który przeprowadzimy w Twoim imieniu pozwoli na stworzenie nowej szansy na uwolnienie się od jednostronnych podwyżek kolejnych rat kredytowych. Zapraszamy do kontaktu.

Serdecznie zapraszamy do skontaktowania się z naszą firmą za pomocą formularza kontaktowego.